|

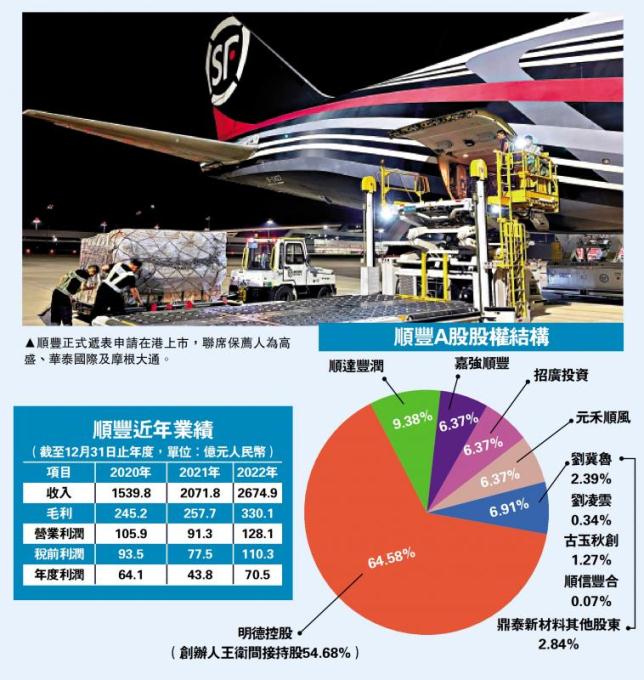

| 顺丰正式递表申请在港上市,联席保荐人为高盛、华泰国际及摩根大通。(大公报) |

中评社香港8月22日电/大公报报导,中国物流业巨头顺丰控股(A股:002352)正式递表赴港上市,联席保荐人为高盛、华泰国际及摩根大通。早前市传顺丰拟集资20亿至30亿美元(约156亿至234亿港元)。顺丰控股A股昨日收报44.65元(人民币,下同),下跌3.08%,最新市值2186亿元。

是次集资将有四个主要用途,包括增强国际及跨境物流能力、提升及优化在中国的物流网络及服务、研发先进技术及数字化解决方案、升级供应链和物流服务及用作营运资金及一般企业用途。

根据招股书资料,由2020年至2022年期间,顺丰的收入增长稳定,分别为1539.8亿元、2071.8亿元及2674.9亿元,毛利也持续增加,分别为245.2亿、257.7亿、330.1亿元。而过去三年的利润则为64.1亿、43.8亿及70.5亿元。此外,截至今年3月底止季度利润为16.73亿元,按年升13%;收入也达到610.48亿元,按年跌3%。

配送网络覆盖208国家地区

顺丰控股于1993年在香港成立,随着业务壮大,开始拓展内地市场,2017年成功在深交所借壳上市,现时已成为全球第四大的上市快递公司。截至去年底,拥有约180万活跃月结客户及约5.85亿散单客户,当中涵盖了各行各业的优质企业客户,包括众多中国500强企业。于2022年,该等企业中有470家已成为顺丰的客户,平均分布于所有细分行业,在亚洲综合物流服务提供商中拥有最高的优质客户覆盖率。

此外,截至今年3月底,顺丰拥有覆盖208个国家和地区的全球配送网络,营运95架飞机及超过17.6万辆车辆,是亚洲最大的空运机队和陆运车队,同时亦拥有超过3800项专利及专利申请。

目前顺丰创办人王卫间接拥有26.8亿股A股,占已发行股本权益的54.68%。而王卫用来控制顺丰的明德控股,在2021年向机构投资者发行可交换债券,并借此将2亿股或4.09%的A股作出质押,另外明德控股亦有7.12亿股或14.56%的A股,质押予中国金融机构。

利用国际化资本平台扩张

王卫曾在股东会上表示,在香港上市必定会选择最好的时机,但同业也有相关计划,故此顺丰也要取得主动权,借此在经营及国际化上抓住机遇。此外,在香港上市是长远的考虑,A股与H股其实各有优势,但以H股上市则是考虑到国际化,希望未来能够用资本方式快速扩张。事实上,很多巨头都是用这种方式扩大规模,所以顺丰也需要一个国际化的资本平台。

疫情期间,顺丰A股的股价在2021年底至2022年初期间曾由高位72.67元跌至低见42.51元,但其后随着中国经济活动恢复,市场复苏,顺丰的股价也由低位作出反弹,特别是在今年第一季,股价曾一度升见61.67元,近期股价则随大市回落,但仍守稳在44元以上。 |